・三菱UFJの業績や事業内容

・三菱UFJの株価の推移

・三菱UFJの株価が安い理由

・三菱UFJの配当や自社株買いの実施

・株価へのリスク要因

三菱UFJの株価ってなんで安いの?

理由は沢山あるから以下にまとめるね!

・マイナス金利の影響

・ネットバンクの台頭

・発行株式数の多さ

・2024年に業務改善命令

・令和版ブラックマンデーによる大暴落

本記事では、三菱UFJの株価がなぜ安いのか等について解説していきます。

関連記事は以下。

【三菱商事】株価はなぜ安い?下落理由や今後の配当について解説!

| 株取引ならauカブコム証券!! |

|

| 口座開設はこちら! |

| ・信用格付は主要ネット証券No.1 ・新NISAに対応でプチ株投資ができる ・Pontaポイントでプチ株や投資信託ができる ・auユーザーなら割引制度がある ・積立買付手数料が0円 ・auじぶん銀行の円普通預金金利が200倍でお得 |

三菱UFJとは

三菱UFJって大きな銀行だよね?

預金以外にも色々事業展開しているんだよ!

会社の規模

まずは会社の規模から。

三菱UFJの設立は1919年であり、経常利益は約4兆円にもなる老舗かつ一流企業です。

東証プライム市場に上場しており、社員数は2万8000人規模。

国内の銀行ランキングでは第1位、世界では第9位であるメガバンクです(参考:strainer)。

| 上場 | プライム市場 |

| 資本金 | 1兆7119億円 |

| 設立 | 1919年 |

| 経常収益 | 約4兆円 |

| 社員数 | 28,843人 |

事業内容

続いては事業内容について。

三菱UFJのセグメントは7つあり、いずれも金融サービスがメインとなります。

国内だけでなく海外へも展開しており、世界中で資金決済を手掛けています。

それぞれの事業を個別に解説していきます。

デジタル事業サービス

1つ目がデジタル事業サービスです。

国内向けの事業であり、非対面取引を中心とする顧客を対象にデジタル金融サービスを提供しています。

また、昨今話題のDX(デジタルトランスフォーメーション)推進を手掛けており、顧客のビジネス基盤の強化に尽力しています。

| ~デジタル事業サービス~ |

| ・国内向けにデジタル金融サービスを提供 |

| ・DX推進を手掛け、顧客の基盤強化 |

法人・リテール事業

2つ目は法人・リテール事業です。

国内向けの事業であり、個人や法人向けに貸出、資金決済、資産運用など幅広い金融サービスの提供をしています。

個人の銀行預金やローンなども該当します。

また昨今話題となっている、事業・資産承継といったソリューション提供などを通じて、多様なニーズに対応しています。

| ~法人・リテール事業~ |

| ・国内向けに金融サービスを提供 |

| ・事業継承のような昨今話題のテーマも対応 |

グローバルCIB事業

3つ目がグローバルCIB事業です。

CIBとは、コーポレート&インベストメント・バンキングの略です。

簡単に表すと、法人向けの金融・投資銀行を担っています。

具体的に、グローバル大企業を対象に、商業銀行機能と証券機能を中核にグループ一体で付加価値の高いソリューションを提供する事業です。

| ~グローバルCIB事業~ |

| ・法人向けの金融や投資銀行を担う |

| ・海外向けに展開 |

グローバルコマーシャルバンキング事業

4つ目は、グローバルコマーシャルバンキング事業です。

こちらも海外向けの事業となります。

具体的に、出資先であるタイやインドネシアの銀行を通じて、現地の中小企業や個人向けに金融サービスを展開しています。

| ~GCB事業~ |

| ・東南アジア向けの金融サービス |

| ・タイやインドネシアの中小企業が中心 |

受託財産事業

5つ目は受託財産事業です。

国内外向けに資産運用や資産管理などを展開し、三菱UFJの誇るノウハウのもとに運用や商品開発を実施しています。

身近なところだと、企業年金や投資信託のように資金を預かり安定的な運用・管理を行う業務です

| ~受託財産事業~ |

| ・国内外向けに資産運用などを展開 |

| ・企業年金や投資信託にも対応 |

コーポレートバンキング事業

6つ目はコーポレートバンキング事業です。

この事業は日本の大企業向けに、貸出や資金決済、為替サービスを展開しています。

また、M&Aのような企業間買収にも長けており、日本企業の成長に欠かせない事業となります。

| ~CB事業~ |

| ・日本の大企業向けの金融サービス事業 |

| ・M&Aも手掛けており日本企業の成長を手助け |

市場事業

最後は市場事業です。

こちらは分かりやすく、金利や債券、為替、株式売買を中心とする顧客ビジネスを展開しています。

また、MUFGの資産や負債などを運営管理もしており、資金繰りや資金調達といったトレジャリー業務を担っています。

| ~市場事業~ |

| ・金利や為替、株式などの顧客向けビジネス |

| ・MUFGのトレジャリー業務を担う |

三菱UFJの業績について

三菱UFJの業績について。

銀行銘柄の多くは国の政策や景気の影響を大きく受けます。

その中で三菱UFJは世界でもトップ10の実力を有していますが、業績はどうなのか。

投資をする前に業績を確認していきましょう。

経常収益の推移

三菱UFJの売上と経常利益の推移をグラフにまとめました(参考:IRBANK)。

売上は2020~2022年までは停滞しましたが、2024年には12兆円にまで膨らんでいます。

これに関しては、コロナ後の資産運用に成功したことが要因です。

長らく続いたマイナス金利に対応するため、改革を続けてきた結果が実った形ですね。

純利益の推移

三菱UFJの純利益の推移をグラフにしました(参考:IRBANK)。

コロナ以降は安定した収益を上げており、1兆円以上がスタンダードとなりつつあります。

2024年は純利益が約1.5兆円の過去最高であり、好調さが伺えます。

さらに、マイナス金利の解除や利上げにより今後はさらに期待が持てます。

三菱UFJ:株価の推移

三菱UFJの株価について。

2010年前半のアベノミクス~コロナ禍まで、多くの株式銘柄が大きな株価変動を起こしました。

その中で、三菱UFJの株価は下落と上昇を繰り返しています。

2010~2024年にかけて解説していきます。

株式投資が不安な方や中々勝てない方は、損をしない投資方法を解説しているので参考にどうぞ。

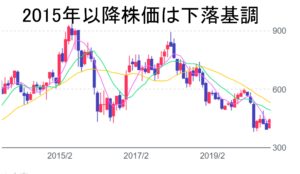

2010~2020年:株価は低迷

まずはアベノミクス以降である、2010年からの三菱UFJの株価チャートを掲載しました(引用:yahooファイナンス)。

ご覧の通り、2015年をピークに株価は下落し続けています。

2015年はチャイナショックによる世界経済の先行き不安やマイナス金利による利鞘減少がマイナス材料とされました。

それ以降、最高益を更新しつつも株価は下落基調にあり、コロナショック時は1株あたり400円まで株価が下落しました。

| ~株価:コロナ禍以前~ |

| ・2015年以降は株価が下落基調 |

| ・チャイナショックやマイナス金利が影響 |

| ・コロナショック時は400円まで株価下落 |

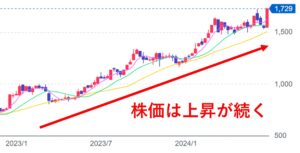

2023~2024年:株価急上昇

三菱UFJのコロナ禍以降の株価チャートを掲載しました(引用:yahooファイナンス)。

2024年6月には株価1700円を突破し、2023年からずっと右肩上がりとなっています。

世界的な金利上昇の中、市場の予想以上の業績を上げており最高益も更新されているためです。

不祥事が発生しても、今後の利上げによる業績期待の方が大きいようですね。

| ~株価:2024年~ |

| ・コロナ禍以降、株価は急上昇 |

| ・2024年にマイナス金利解除 |

| ・2024年6月には株価1700円突破 |

| ・今後の利上げに期待が高まる |

株だけに頼らずポートフェリオを幅広く

株は勢いに乗れば一攫千金ですが、株価が落ちるのも非常に速いです。

私は株以外に積み立て投資をしていますが、画像の通り35%以上の利益を得ることが出来ています。

このように資産運用をする場合は株だけではなく、投資信託を始めとした分散投資が重要となります。

ロボアドバイザー:毎月1万円ずつ【ロボプロ】

オススメなロボアドバイザーのROBO PRO(ロボプロ)です。

ロボアドなのでリバランスは自動でやってくれますし、株のように個別銘柄の知識も必要ありません(テーマ株はFORIOが厳選)。

また、スマホだけで投資が出来、確定申告の心配がないのもプラスポイント。

リリースされてから3年間でリターンが約1.4倍と好調であり、運用実績は折り紙付きです。

| ROBO PRO(ロボプロ)で資産運用 |

| 積み立て開始はこちら! |

| 【画像付き】ロボプロ登録の仕方 |

三菱UFJの株主還元について

三菱UFJの株主還元について。

一般的に株主還元は、配当金や自社株買い、株主優待などが挙げられます。

三菱UFJの場合、配当金と自社株買いを実施していますので個別に解説していきます。

配当の推移

三菱UFJファイナンシャルグループの1株年間配当の推移をグラフ化しました。

ご覧の通り、2020年以降も三菱UFJは連続増配を繰り返しています。

2025年も増配が予定されており、1株あたり50円と発表されています(引用:配当情報)。

株価1700円時点での配当利回りは約2%と低いですが、安定的な増配より配当銘柄としての魅力は十分です。

自社株買いの推移

三菱UFJファイナンシャルグループの自社株買いの推移をグラフにしました。

ご覧の通り、三菱UFJはほぼ毎年自社株買いを実施しています。

2023年11月には過去最大規模の4000億円を上限とした自社株買いを発表しています。

配当利回り3%前後かつ自社株買いにも積極的、さらに業績好調と非の打ち所の無い銘柄となっています。

株主優待は廃止

三菱UFJの株主優待について。

2017年を最後に、株主優待は廃止されました。

理由としては、「1株当たり配当金の安定的、持続的な増加をめざす」という基本方針に基づいて運営することを選択したためです(引用:MUFG)。

実際、三菱UFJの株主還元は2017年以降に強化されているため、配当銘柄としての魅力は増しています。

| ~MUFG:株主優待~ |

| ・2017年を最後に株主優待は廃止 |

| ・理由は配当や自社株買いへのシフト |

| ・株主優待廃止以降、配当銘柄として魅力アップ |

三菱UFJの株価はなぜ安い?

業績好調かつ株主還元も積極的な三菱UFJ。

しかし、株価の割安度を示すPERは12倍前後であり、適正値である15倍を下回っています。

・マイナス金利の影響

・ネットバンクの台頭

・発行株式数の多さ

・2024年に業務改善命令

・令和版ブラックマンデーによる大暴落

これらについて個別に解説していきます。

マイナス金利に影響

まずはマイナス金利の影響。

2016年に日銀はマイナス金利を導入しました。

これにより、各銀行が日銀に預け入れているお金にマイナス金利が適用され、収益悪化が懸念されました。

2024年時点でもマイナス金利の影響で金融機関の利ザヤが減少し、銀行銘柄の収益悪化懸念となっています(参考:bloomberg)。

三菱UFJもこの例に漏れず、長らく業績悪化によるマイナス材料として株価下落に繋がりました。

| ~①マイナス金利の影響~ |

| ・2016年よりマイナス金利導入 |

| ・銀行銘柄の収益悪化懸念で全面安 |

| ・三菱UFJは業績好調も大幅安 |

ネットバンク時代の影響

2つ目がネットバンクの台頭です。

かつて、企業や個人のメインバンクといえば大手銀行や地域銀行でした。

2024年のインターネットバンキング利用者は70%前後であり、ネット銀行が主体となりつつあります(参考:PRTIMES)。

三菱UFJに限らず、店舗を有する金融機関はネット銀行との競争が激しく、企業数が伸びにくく収益面で影響が出ています。

つまり、融資面での成長性という点では鈍化予想のため株価にも影響し、安くなってしまうのです。

| ~②ネット銀行の台頭~ |

| ・ネット銀行をメインバンクとする企業が増加 |

| ・金融機関はネット銀行との競争激化 |

| ・三菱UFJに限らず金融銘柄は成長性懸念 |

発行株式数が圧倒的:日本第3位

3つ目が、発行株式数が多い点です。

三菱UFJの発行株式数は国内第3位であり、他社を圧倒する株式数です(引用:stockweather)。

発行株式数が多ければ、当然1株あたりの価値も下がるので株価は安値水準となります。

また、発行株式数が多いと一部の投資家の売買で株価が乱高下しにくいため、よく言えば安定株です。

三菱UFJは発行株式数が多いので、1株あたりの価値は比較的安価となるため、株価は安くなっています。

| ~③発行株式数~ |

| ・三菱UFJは国内第3位の発行株式数 |

| ・発行株が多いと希釈化により株価は安い |

| ・単価が低いと流動性高く安定株となる |

2024年:業務改善命令

4つ目が業務改善命令を受けたことです。

2024年6月、三菱UFJは金融庁より業務改善命令を下されました。

理由としては、顧客情報をグループ内にて無断で共有していたためです(引用:MUFG公式)。

一歩間違えば業務停止命令もあり得たため、メガバンクの信用問題となりました。

| ~④業務改善命令~ |

| ・2024年に金融庁から業務改善命令 |

| ・顧客情報の無断共有が原因 |

| ・メガバンクとしての信用問題へ発展 |

令和版ブラックマンデーによる暴落

2024年8月5日に日経平均は暴落し、4400円安という令和版ブラックマンデーを記録しました(参考:東洋経済)。

これに伴い、三菱UFJの株価も1500円→1200円台にまで下落しています。

為替も1ドル140円付近まで円高が進むことで、決算への影響も懸念され売りが強まった形です。

とはいえ、配当利回りが4%越えの水準であるため暴落後は買い優勢となっている状況と言えます。

| ~⑤令和版ブラックマンデー~ |

| ・2024年8月に日経平均が4400円安 |

| ・ブラックマンデー以来の大暴落 |

| ・三菱UFJは30%近い株安 |

三菱UFJ:今後の株価はどうなる?

三菱UFJの今後はどうなのか。

ゼロ金利政策により銀行本来の融資事業の収益は低迷していましたが、流れが変わりつつあります。

金利見直しによる三菱UFJへの影響と今後について解説します。

マイナス金利解除決定で上昇へ

株価へのプラス材料として日銀の金融政策修正が挙げられます。

2024年3月にマイナス金利の解除が決定されました(参考:日経新聞)。

マイナス金利の影響で利ザヤが減少していましたが、今後は純利益の拡大が期待されます。

純利益が増加すると配当の増配も期待されるので株価は上昇することが予想されます。

| ~マイナス金利解除で上昇へ~ |

| ・2024年3月にマイナス金利の解除が決定 |

| ・利ザヤ増加による業績拡大が期待 |

| ・業績拡大から増配期待で株価上昇へ |

追加利上げで業績拡大へ

金利の引き上げにより、三菱UFJの業績には追い風となります。

マイナス金利解除後、日銀は利上げについて言及しています。

具体的に、2025年前半までに数回の利上げを計画しており、市場予想より早いかもしれません(参考:bloomberg)。

昨今の円安より消費者物価指数の上昇が続いているため、円安対策を兼ねて追加利上げも期待されています。

銀行業にとって金利の引き上げは好材料なので、今後の株価にも反映されてくると思われます。

| ~金利引き上げで業績拡大~ |

| ・2025年にかけて数回の金利引き上げ予定 |

| ・円安加速なら早期に金利引き上げ観測あり |

| ・利上げに伴う業績拡大に期待 |

配当性向が高いため増配が期待される

今後の流れとして、業績拡大となれば増配の期待が出来ます。

金利政策が見直されると、融資による利ザヤが大きくなるため増益となることが予想されます。

三菱UFJの配当性向は40%と高いため、増配または自社株買いが実施される可能性が高いです。

2023年より外国人投資家は、株主還元に対する積極性を評価軸に、日本株を選別投資する傾向があります(引用:みずほリサーチ&テクノロジーズ)。

三菱UFJは増配基調にあるため、業績拡大なら増配余地のある企業として注目され株価にも反映されると予想されます。

| ~業績次第で増配期待~ |

| ・金利引き上げなら増益が期待 |

| ・業績拡大による増配や自社株買いが期待 |

| ・海外投資家は株主還元の積極性が評価軸に |

三菱UFJ:株価のリスク面

次は三菱UFJの株に関するリスクについて紹介します。

・金利変動による利ザヤ減少

・米国の景気後退懸念

・円高による日本株全体の下落

米国の利下げによる利ザヤ減少

まずは金利関係。

銀行は短期市場でお金を調達して長期で運用するので、日本の短期金利が低く米国の長期金利が高い方が有利となります

引用:yahooファイナンス

さて、2024年時点で日本銀行は利上げを実施しており、短期金利が上昇しています。

また、米国が利下げを実施予定のため長期金利が低下。

2025年以降も日銀は利上げ、米国は利下げを継続する見込みのため厳しい環境が想定されます。

これにより銀行のビジネスモデルの逆風そのものとなるので、業績を懸念して株価が下がるリスクがあります。

米国の景気後退懸念

続いては、米国の景気後退懸念。

2024年8月以降、米国のインフレ鈍化や景気後退懸念に関する指標が表面化しています。

特に労働市場環境の悪化が際立っており、日米ともに長期金利の低下に拍車がかかっています(参考:四季報)。

前項の通り、長期金利が低下すると三菱UFJの業績へ逆風となるため株価が下がる懸念があります。

米国の景気後退(リセッション)となると三菱UFJの業績懸念→株価下落へのリスクになります。

円高による株安の懸念

3つ目のリスクが円高による日本株の全面安。

2024年時点で140~160円の円安状態が続いていましたが、円高傾向に変わりつつあります。

日本株は円安による最高益更新で株価を押し上げた経緯があるため、円高=業績悪化と受け取られます。

さらに、円高になると海外投資家の売り越し拡大が進むため業績関係なく全面安になる可能性があります。

円高が進むと日本株は全面的に売られることが多いので、三菱UFJの株価も下がるリスクがあります。

まとめ

本記事では、三菱UFJの業績や株価推移、株主還元、株価が安い理由などについて解説しました。

三菱UFJは株価が上昇した影響で配当利回りが約4→3%となりましたが、増配や自社株買いも積極的に実施するため魅力的な銘柄です。

また、業績も好調であり今後の増配にも期待が出来ます。

とはいえ、世界市場の影響を金融機関は大きく受けるので投資は自己責任で実施しましょう。

勝ちやすい割安銘柄を探す方法や投資術を磨きたい方は、こちらの書籍が分かりやすいです。

三菱UFJ:株を買うならauカブコム証券

三菱UFJの株を買いたい、または株式投資を始めたい人にオススメなのがauカブコム証券です。

スマホ3大キャリアのauが運営する証券会社なので安心感があり、主要なネット証券でNo.1の信用格付けを誇ります。

また、すべての証券会社の株式を購入することが出来るので、わざわざ他の証券会社の口座を申し込む必要はありません。

さらに、1株単位の少額投資が可能であり「三菱UFJ」なら100円から取引可能となります。

手数料が無料

auカブコム証券が他の証券会社より優れているのは、すべての株取引が可能な点だけではありません。

手数料が非常に安いのが強みです。

25歳以下であれば全て無料、26歳以上でも1日の取引額が100万円以下なら手数料が無料となります。

| 取引額 | 手数料 | |

| 26歳以上の人 | 25歳以下の人 | |

| 100万円まで | 無料 | 無料 |

| 200万円まで | 2200円(税込み) | |

| 株取引ならauカブコム証券!! |

|

| 口座開設はこちら! |

| ・信用格付は主要ネット証券No.1 ・100万円以下の株式取引手数料は無料 ・25歳以下の株式取引手数料は無料 ・積立買付手数料が0円 ・1株単位の少額投資が可能 ・新NISAに対応でお得に投資できる ・auじぶん銀行の円普通預金金利が200倍でお得 |

おすすめのロボアドバイザー

続いて、おすすめのロボアドバイザーを紹介します。

ロボアドは数多くの企業が展開していますが、おすすめはフォリオのロボプロです。

AIによる相場先読み技術により、通常のロボアドよりも高い運用実績があるためです。

フォリオロボプロ

ロボアドバイザーでオススメなのがROBO PRO(ロボプロ)です。

ロボアドなのでリバランスは自動でやってくれますし、株のように個別銘柄の知識も必要ありません(テーマ株はFORIOが厳選)。

また、スマホだけで投資が出来、確定申告の心配がないのもプラスポイント。

リリースされてから3年間でリターンが約1.4倍と好調であり、運用実績は折り紙付きです。

資産運用を始めたい方や長期積み立て投資を始めたい方におすすめです。

| ROBO PRO(ロボプロ)で資産運用 |

| 積み立て開始はこちら! |

| 【画像付き】ロボプロ登録の仕方 |